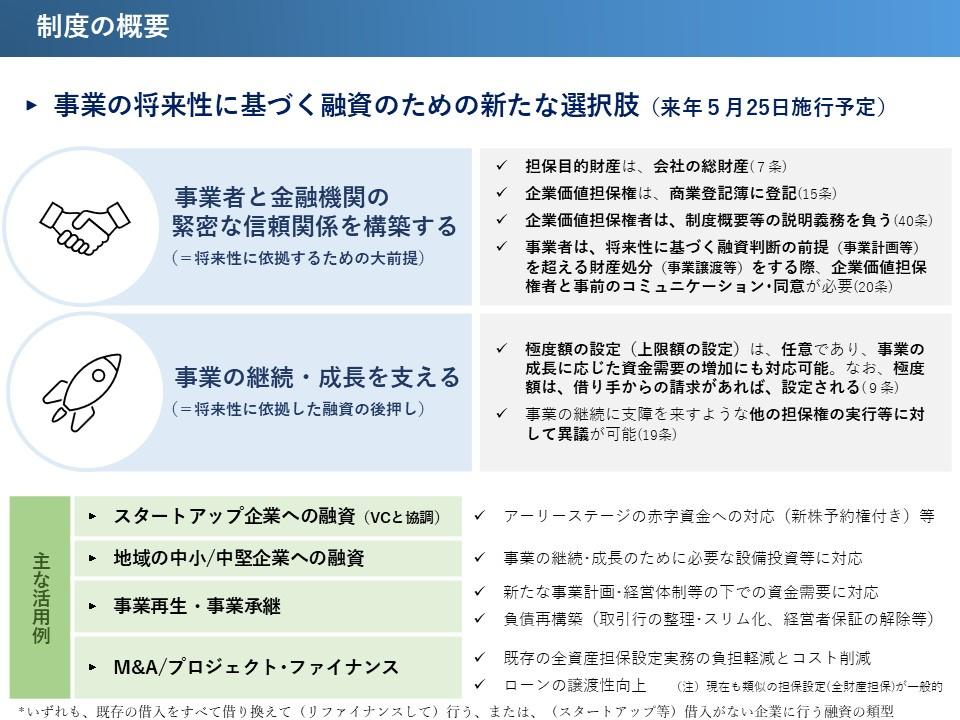

企業価値担保権の背景と目的

これまでの金融実務では、不動産担保や経営者個人の保証に依存するケースが一般的でした。

しかし、2024年6月に成立した「事業性融資の推進等に関する法律」(令和6年法律第52号)により、企業の事業価値そのものを担保に融資を行う新たな制度「企業価値担保権」が創設されました。

この法律は2026年5月25日から施行される予定であり、企業価値担保権は不動産担保や経営者の個人保証に依存した融資慣行の是正を目的としています(事業性融資の推進等に関する法律第1条)。

企業価値担保権は、会社が持つノウハウ・顧客基盤といった無形資産や将来キャッシュフローを含む事業全体の価値を一体の担保とする仕組みであり、従来とは全く異なるアプローチで企業への資金供給を可能にするものです。これにより、不動産等の有形資産が乏しいスタートアップ企業でも、事業の将来性を担保に成長資金の融資を受けやすくなることが期待されています(事業性融資の推進等に関する法律第7条)。

また、企業価値担保権を利用した融資では原則として経営者の個人保証の利用が制限されており、個人保証に依存しない融資慣行への転換も図られています(事業性融資の推進等に関する法律第12条)。

企業価値担保権は、従来の「債権回収のための担保」と異なり、事業を継続・発展させるための“生かす担保”として位置付けられています。

企業価値担保権の活用により、債務者である企業と債権者である金融機関等が協働して事業価値を高め、将来的なキャッシュフローの創出によって双方が利益を得られる関係を築く-そのような共通価値の創造を目指すことが可能となります。

日本の融資慣行を不動産担保や個人保証への過度な依存から脱却させ、企業の「将来性」に着目した未来志向の融資へと導く可能性のある制度として注目されています。

企業価値担保権の主な特徴

企業価値担保権の具体的な制度上の特徴は、以下のとおりです。

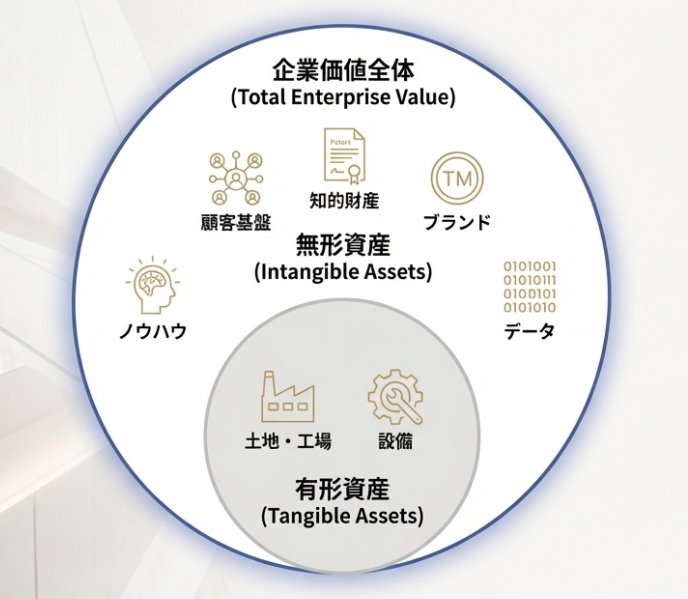

担保の対象(担保目的財産)

債務者である会社の総財産が担保対象となります(事業性融資の推進等に関する法律第7条)。つまり、会社が将来生み出すキャッシュフローも含めたすべての総財産(土地・建物等の有形資産だけでなく、ノウハウ・顧客基盤等の無形資産も含む。)に対して包括的に担保権が設定されます。

図:企業価値担保権の担保対象のイメージ(NotebookLMにて作成)

企業価値担保権を設定可能な債務者の範囲

企業価値担保権を設定できるのは、会社法上の会社(株式会社・合名会社・合資会社・合同会社)に限られます(事業性融資の推進等に関する法律第2条第2項)。

個人事業主・医療法人・学校法人・NPO法人等は対象外です。

また、企業価値担保権は自己の債務を担保するためにのみ設定可能であり、自社以外の第三者の債務を担保する目的では利用できません(事業性融資の推進等に関する法律第13条第1項)。

これは、債務者の支払能力や財務状況にかかわらず、担保提供者の総財産を対象とする実行手続が開始される可能性があり、担保提供者自身のみならず、その取引先や労働者等の利害関係人に予期せぬ影響を及ぼすおそれがあるためです。

このような影響を考慮し、企業価値担保権においては、いわゆる物上保証が禁止されています。

企業価値担保権者

企業価値担保権の担保権者となるのは、「企業価値担保権信託会社」という内閣総理大臣の免許を受けた会社です。この信託会社が企業価値担保権の管理・処分等の業務を行います。銀行・信用金庫等の金融機関がこの信託業務を行う場合には、届出等の簡易な手続で信託業務を開始できる(みなし免許)規定も設けられており、金融機関にとって参入ハードルは低く設定されています(事業性融資の推進等に関する法律第33条)。

※なお、貸し手となる被担保債権者(金融機関・ファンド等)については特に制限がなく、銀行以外のベンチャーキャピタルや事業再生ファンド等も本制度を利用可能です。

対抗要件・他の権利との優劣関係

企業価値担保権は、商業登記簿への登記によって公示されます。

登記をしなければ第三者に対抗できず、効力も生じません=登記が企業価値担保権設定の効力発生要件(事業性融資の推進等に関する法律第15条)。

企業価値担保権と他の企業価値担保権や他の担保権(例えば、質権・抵当権等)との優劣は、原則として対抗要件の具備の先後によって決まります(事業性融資の推進等に関する法律第18条)。なお、企業価値担保権の設定登記に係る登録免許税は「3万円」と、比較的低額に抑えられており、従来の不動産担保に比べてコスト面からも利用しやすい設計となっています。

借り手の権限(担保目的財産の処分は基本的に自由)

企業価値担保権設定後も、債務者である企業は通常の事業活動の範囲内で担保目的財産を自由に処分・利用できます(事業性融資の推進等に関する法律第20条第1項)。在庫の販売や商品の仕入れ、日常的な設備投資など、事業継続に必要な行為は制限されません。ただし、通常の事業活動の範囲を超える行為、例えば主要な事業部門の売却、事業の中核となる工場や重要設備の処分、重要な知的財産権の譲渡など、事業内容を大きく変えて担保価値を毀損しかねない行為を行う場合には、企業価値担保権者の同意が必要とされています(事業性融資の推進等に関する法律第20条第2項)。これは、企業価値担保権を設定した後も、企業が成長のために柔軟な経営判断を行えるようにしながら、担保価値の急激な低下を防ぎ、担保権者の保護とのバランスを図った仕組みです。

貸し手の権限制約(経営者保証の利用の制限)

前述のとおり、企業価値担保権を設定した融資では、経営者個人による保証に係る契約等にもとづく権利行使は制限されています※経営者による粉飾や使い込みなどの不正等がある場合を除く(事業性融資の推進等に関する法律第12条)。企業価値担保権の制度趣旨からすれば、経営者による個人保証等に依存しないことが望ましいためです。なお、経営者による個人保証等には、経営への規律付けや信用補完として資金調達の円滑化に寄与する面もあることから、全面的な禁止とはされていません。

企業価値担保権者による担保目的財産の強制執行等に関する異議

企業価値担保権が実行されるまでの間に、担保目的財産に対し、強制執行等がなされた場合、当該手続きにおいて、企業価値担保権者は配当や弁済金の交付を受けることが出来ません(事業性融資の推進等に関する法律第7条第3項)。なお、企業価値担保権者は、担保目的財産に対する強制執行等に対して、その強制執行等が債務者の事業の継続に支障をきたすときは、異議を主張することが出来ます(事業性融資の推進等に関する法律第19条第1項)。

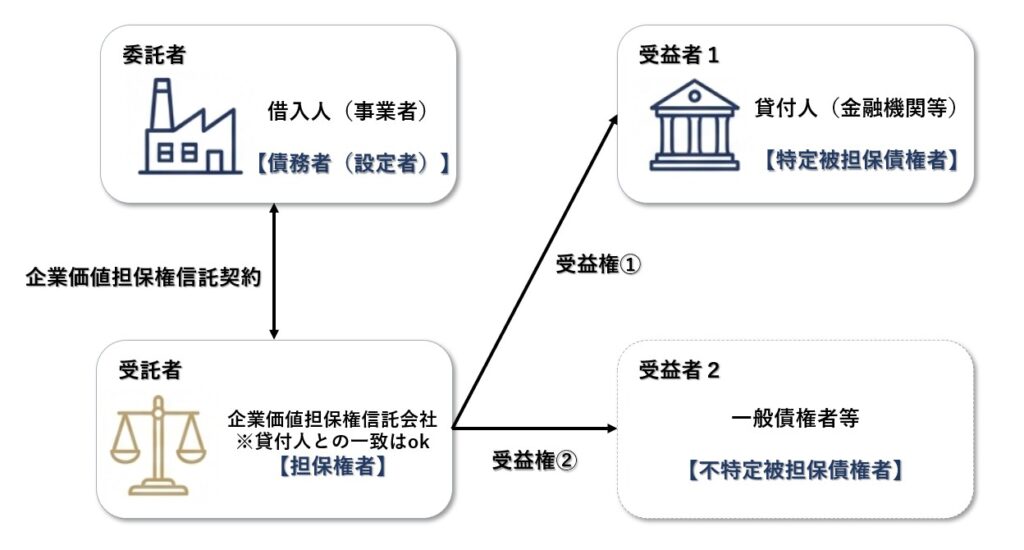

企業価値担保権の設定と信託スキーム

企業価値担保権を導入するには、まず、債務者である会社内部の機関決定を経る必要があります(事業性融資の推進等に関する法律第10条)。

※例えば、取締役会設置会社であれば、取締役会の決議が必要となります。

企業価値担保権の設定は、債務者である会社を委託者とし、企業価値担保権信託会社を受託者として、両者の間で締結される企業価値担保権信託契約によらなければなりません(事業性融資の推進等に関する法律第8条第1項)。いわゆる担保権信託(セキュリティトラスト)を前提としております。※信託契約に関係する当事者は下図の通り。

図:企業価値担保権の関係者イメージ(筆者作成)

企業価値担保権の被担保債権は、「特定被担保債権」と「不特定被担保債権」の2種類からなります(事業性融資の推進等に関する法律第6条)。特定被担保債権は、主に企業価値担保権の受益者である金融機関からの貸付金債権が想定されます。不特定被担保債権は、債務者が清算手続開始原因に該当し、又は破産手続開始決定を受けた場合における当該債務者に対する財産上の請求権であって、清算会社の財産や破産財団から弁済又は配当を受けることができる債権を意味します。

企業価値担保権は、商業登記簿に登記することによって効力が生じます。

また、企業価値担保権の登記については、商業登記簿への登記でありながら、不動産登記法が準用されています(事業性融資の推進等に関する法律第223条)。

企業価値担保権の設定の登記申請は、登記権利者たる企業価値担保権者(信託会社)と登記義務者たる企業価値担保権設定者(会社)が共同して行います(事業性融資の推進等に関する法律第223条・不動産登記法第60条)。

また、登記申請の際の添付情報として、登記原因証明情報が必要であることも示されております(事業性融資の推進等に関する法律第223条・不動産登記法第61条)。

登記官は、企業価値担保権の設定の登記を行った際は、企業価値担保権者に登記識別情報通知を通知します(事業性融資の推進等に関する法律第223条・不動産登記法第21条)。

上記のように、具体的な登記手続は不動産登記手続に類似した流れとなります。登記が完了すれば企業価値担保権が、商業登記簿に公示され、対抗要件が備わったことになります。

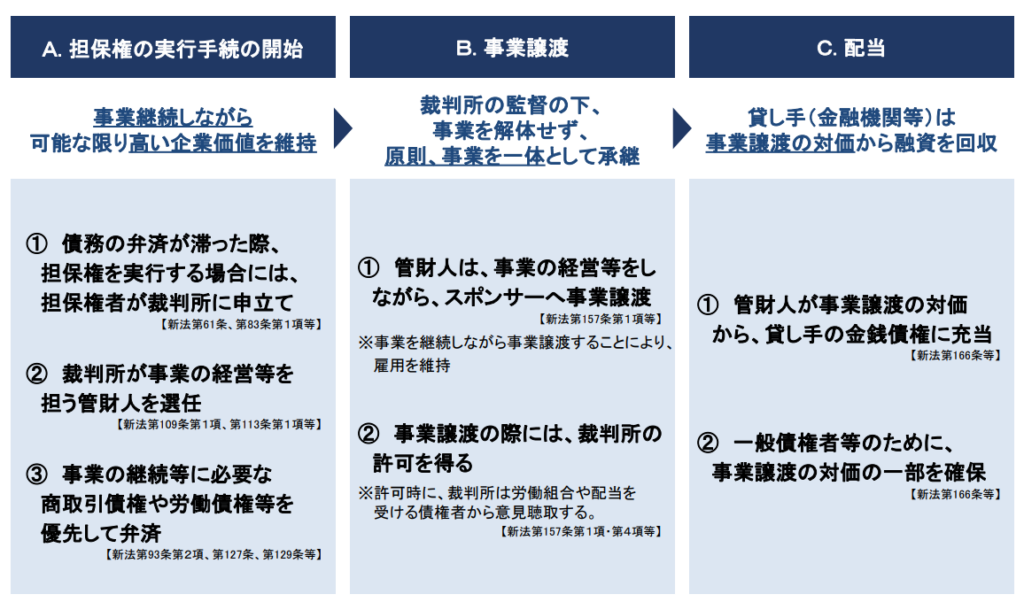

企業価値担保権の実行手続

では、企業価値担保権が設定された融資で、万が一、債務不履行(デフォルト)が生じた場合、どのように企業価値担保権が実行されるのでしょうか。企業価値担保権者による実行手続開始の申立てを受けて実行手続開始の決定がなされると、事業の経営等を担う管財人が選任されます。この管財人が、債務者の事業の経営を行い、企業価値の維持を図ることとなります。そして、管財人は、原則として、「事業譲渡」により企業価値担保権の対象財産を換価し、その事業譲渡の対価から配当を行います。なお、企業価値担保権の実行手続に基づく事業譲渡に際しては、株主総会の決議(会社法第467条第1項)等の手続を不要とすることが明文化されています(事業性融資の推進等に関する法律第157条)。

ポイントは、債務者の事業財産を解体して、バラバラに処分するのではなく、事業を一体として評価し、第三者に譲渡することで、事業の継続性を確保し、再建型の担保としての役割を果たすという点です。

実行手続の大まかな流れは以下のとおりとなります。

このように企業価値担保権の実行は、裁判所の関与のもと事業を丸ごと新たな担い手に承継させる形で行われるため、従来型の担保権実行と比べて事業価値の毀損を最小限に抑えることが可能です。従業員の雇用維持や取引先との関係維持にも配慮されるため、単に債権回収を図るだけでなく、事業の再生・存続という公的価値にも資する手続と言えます。まさに「事業を生かすための担保」という理念が体現された制度設計となっています。

なお、企業価値担保権が設定された融資においては、平時からコベナンツ(融資契約上の特約)の設定やモニタリングの徹底等により、企業の予兆管理・早期改善策の実施が図られると考えられます。業況悪化時にも直ちに担保権を実行するのではなく、まずは金融機関と企業が協議の上でリスケジュールや追加支援など段階的な対応を取り、それでも改善が見込めない最終手段として上記の担保権実行プロセスに移行する、という段取りが想定されています。したがって、唐突に事業譲渡手続へ入るケースは多くないと想定され、実際には企業と金融機関の協働による事業再生の取組みが優先されるでしょう。

企業価値担保権の活用が期待されるケース

企業価値担保権は、従来の不動産担保や個人保証では対応しづらかった以下のような場面での活用が期待されています。

スタートアップ企業・無形資産中心の企業への融資

技術系スタートアップやIT・サービス業など、土地建物といった有形資産は乏しいものの高い成長可能性を持つ企業に対して、企業価値(将来の収益力)を評価して資金供給しやすくなります。

例えば、創業間もないベンチャー企業でも、事業計画や保有する特許、ノウハウ、研究成果の価値を担保に融資を受けられる可能性が生まれます。

事業承継時の資金調達

中小企業の事業承継においては、後継者が金融機関からの借入れを行う際に、個人保証を求められることが少なくなく、これが心理的・経済的なハードルとなってきました。

企業価値担保権を活用することで、地域ブランドや安定した顧客基盤、長年培われた製造ノウハウなど、事業そのものの価値を担保として評価し、個人保証に依存しない融資を受けることが可能となります。

この仕組みにより、後継者が過度な負担を負うことなく資金調達を行えるようになり、円滑な事業承継の実現が期待されています。

事業再生局面での資金確保

業績不振企業の再生の局面でも、企業価値担保権は有効です。通常、経営危機に瀕した企業は既存資産が劣化し担保余力が乏しい場合が多いですが、企業価値担保権であれば将来の事業価値を担保にとって新たな資金調達を行い、再建計画の実行を支援することが可能になります。これにより、倒産に至る前に必要資金を確保して事業を立て直す道筋をつけることができます。さらに、経営者保証に依存せずに再挑戦の機会を確保できる点も、企業価値担保権の大きな意義といえます。

リレーションシップバンキングの深化

企業価値担保権付き融資では、貸し手である金融機関が借り手企業の事業内容や将来性を深く分析・評価する必要があります。その過程で金融機関と企業とのコミュニケーションが密接になり、取引関係が一層強固になると期待されています。メインバンクが1行に明確化されるケースも増えるのではないか、との指摘もあります。このように、金融機関と企業が二人三脚で企業価値の向上を目指す関係を築くことができれば、単なる融資取引を超えた伴走支援的な効果が生まれる可能性があります。

まとめ

企業価値担保権は、従来の不動産担保・個人保証中心の融資慣行を見直し、企業の事業そのものの価値を評価軸とする新たな担保の制度です。

担保の範囲を会社の総財産に広げ、事業の継続性を前提に資金供給を行うという点で、従来の「回収のための担保」から「生かすための担保」への大きな転換を意味します。

制度の運用開始は2026年5月25日とされていますが、企業・金融機関の双方にとって実務対応の準備が求められます。

今後、企業価値担保権を通じて、企業の成長性を重視した融資・事業再生・事業承継が促進され、日本の融資慣行がより持続的で創造的な方向へ進化していくことが期待されます。

企業価値担保権の設定登記には、制度の趣旨や関連法令を正確に理解した上での的確な手続対応が求められます。

弊所では、企業の成長・再生を支える担保登記を確実に実行し、金融機関や必要に応じて各種専門家と連携しながら、安心できる資金調達の実現をサポートいたします。